Pastaruoju metu pagausėję vairuotojų skundai dėl išaugusių privalomojo draudimo įkainių nebuvo laužti iš piršto.

Kaip nustatė Lietuvos bankas, vidutinė šios rūšies draudimo įmoka per pirmąjį 2017 metų pusmetį padidėjo net 24 proc. Tačiau draudikai toliau skundžiasi, kad iš šios veiklos neuždirba.

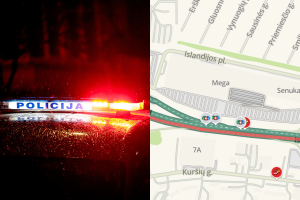

Savo transporto priemonę apdrausti privalomuoju civilinės atsakomybės draudimu reikalauja Lietuvos įstatymai. To nepadarę vairuotojai realiai net negali išvažiuoti į gatvę.

Kaip DELFI informavo Lietuvos bankas, privalomuoju automobilių draudimu šalyje užsiima septynios bendrovės: „Compensa Vienna Insurance Group“, „Gjensidige“, „Lietuvos draudimas“, „BTA Baltic Insurance Company“ , „Ergo“, „If P&C Insurance“ ir „Seesam Insurance AS“.

Lietuvos draudikų asociacijos direktorius Andrius Romanovskis komentavo, kad septynios bendrovės gali užtikrinti labai aukštą konkurencijos lygį. Problemų šioje rinkoje kol kas neįžvelgia ir Konkurencijos taryba.

Visgi tarybos draudžiamų susitarimų tyrimo skyriaus vedėja Irma Urmonaitė pridūrė, jog tam tikrų klausimų draudikų klientams kyla.

„Esame gavę paklausimų dėl jiems asmeniškai padidėjusių draudimo paslaugų įkainių. Atkreipiame vartotojų dėmesį, kad skirtingos draudimo įmokos paprastai nustatomos atsižvelgus į konkretaus atvejo aplinkybes, įskaitant, vairuotojo amžių, turimą vairavimo stažą, drausmingumą, automobilio tipą ir kt.“ – komentavo ji.

Įdomu ir tai, kad draudikai atskirai savo draudimo kainų dydžių ir jo pokyčių nekomentuoja – nukreipia į asociaciją.

A. Romanovskis sakė, kad toks susitarimas pasiektas, nes: „Visa draudimo rinka vadovaujasi Konkurencijos tarybos išaiškinimu, jog bet koks viešas informacijos, susijusios su kainomis ir jų politika, atskleidimas gali daryti neigiamą įtaką konkurencijai rinkoje ir būti traktuojamas kaip iš anksto suderintas rinkos dalyvių veiksmas, kurį draudžia Konkurencijos įstatymas, o tai užtrauktų rimtą finansinę atsakomybę visai rinkai“.

Draudikų atstovas taip pat tvirtino, kad asociacija kainų ir jų pokyčio neseka, nekaupia duomenų, nekomentuoja, kaip kainos gali kisti ir kodėl taip įvyko ar kodėl taip bus.

Tačiau tai daro draudimo rinką prižiūrintis Lietuvos bankas, kurio duomenimis, iš ne gyvybės draudimo šių metų pirmąjį pusmetį labiausiai išaugo motorinių transporto priemonių valdytojų civilinės atsakomybės draudimo apimtis: įmokos išaugo trečdaliu – iki 104 mln. eurų, išmokos – ketvirtadaliu, iki 60 mln. eurų.

„Šios rūšies draudimo augimui turėjo įtakos ne tik išaugęs sudaromų naujų sutarčių skaičius (6,7 proc.), bet ir didėjantys įkainiai (vidutinė įmoka, apskaičiuojama kaip draudimo įmokų ir sudarytų sutarčių santykis, išaugo net 24 proc.)“, – rašoma naujausioje apžvalgoje.

Tiek Lietuvos bankas, tiek draudikų asociacija pastebi, kad automobilių draudimas yra nepelningas, tačiau 2016 metais penkios iš septynių tuo užsiimančių bendrovių bendrai dirbo pelningai, rodo jų finansinės ataskaitos.

Ėmėsi priemonių

2017 metų pirmojo pusmečio draudimo rinkos apžvalgoje taip pat rašoma, kad privalomasis automobilių draudimas visais laikotarpiais nuo jo įvedimo (išskyrus pirmuosius metus, kai draudimo įkainiai buvo reglamentuojami įstatymu) buvo nuostolinga draudimo rūšis ir turėjo labai didelės įtakos bendram rinkos rezultatui.

„Akivaizdu, kad draudikai pagaliau ėmėsi priemonių, kad pataisytų susiklosčiusią padėtį. Tačiau ne vien pajamos turi įtakos rezultatui, sąnaudos – taip pat“, – teigiama joje.

Lietuvos bankas apibendrino, kad šios draudimo rūšies išmokų augimas (24 proc.) nelabai atsiliko nuo pajamų augimo, todėl mažai tikėtina, kad šių metų pabaigoje draudimo veiklos rezultatas būtų teigiamas.

Per pastarąjį dešimtmetį privalomąjį automobilių draudimą teikiančių bendrovių skaičius sumažėjo beveik trečdaliu – vietoje dešimt liko septynios.

Rinką stebi, bet dar netiria

Konkurencijos tarybos atstovė I. Urmonaitė dėstė, kad tyrimą dėl draudimo bendrovių veiksmų taryba pradėtų, jei turėtų pagrįstų įrodymų, kad yra daromas pažeidimas, pavyzdžiui, gautų duomenų, jog rinkos dalyviai sudarė konkurenciją ribojantį susitarimą padidinti draudimo paslaugų kainas.

Ji aiškino, kad ūkio subjektai nustato ir turi nustatyti kainas savarankiškai, o taryba imasi veiksmų dėl ūkio subjektų elgesio tuo atveju, jei yra įtarimų apie galimus Konkurencijos įstatymo pažeidimus.

„Konkurencijos taryba nuolat atidžiai stebi daugelį rinkų, įskaitant draudimo, ir, kilus pagrįstų įtarimų dėl galimų konkurenciją ribojančių atvejų, pradeda tyrimus. Ne visada galime viešai paskelbti apie pradėtus vykdyti tyrimus, kad jų eiga būtų kuo efektyvesnė“, – pridūrė ji.

I. Urmonaitė taip pat sakė, kad įtaką kainoms ir jų pokyčiams įvairiose rinkose, anot Lietuvos banko, kuris reguliuoja draudikų veiklą, daro auganti ekonomika, brangstančios remonto kainos, išaugęs draudimo išmokų skaičius (padidėjęs avaringumas), padidėjęs naujų automobilių pardavimas, draudimo rūšių nuostolingumas ankstesniais laikotarpiais.

„Taigi, vien tai, jog draudimo bendrovės pakėlė paslaugų kainas, savaime nerodo, kad buvo sudarytas konkurenciją ribojantis susitarimas“, – pasakojo ji.

Tarybos atstovė dar sakė, kad didesnė konkurencija draudimo sektoriuje, kaip ir bet kurioje kitoje rinkoje, yra geriausia priemonė, suteikianti galimybę vartotojams įsigyti prekes ir paslaugas palankiausiomis sąlygomis.

„Šioje situacijoje reikėtų įvertinti konkurencijos didinimo galimybes, pavyzdžiui, naikinant kliūtis apsidrausti kitoje ES valstybėje. Naujo rinkos žaidėjo atsiradimas Lietuvoje taip pat galėtų padidinti konkurenciją“, – svarstė I. Urmonaitė.

Šioje situacijoje reikėtų įvertinti konkurencijos didinimo galimybes, pavyzdžiui, naikinant kliūtis apsidrausti kitoje ES valstybėje.

Skaičiuoja nuostolius

Draudikų atstovas A. Romanovskis DELFI pasakojo, kad kalbant apie kainas, svarbu suprasti, kad ne įmokų skaičius lemia draudimo verslo sėkmę.

„Geras ir tinkamas rizikos vertinimas yra esminis draudimo paslaugos sėkmės komponentas. Kiekvieno draudiko rizikos vertinimo mechanizmas yra individualus ir unikalus. Todėl dažnai gali būti situacija, kai tam pačiam klientui paskaičiuota įmoka skirtingose bendrovėse gali skirtis kartais“, – sakė jis.

Pasak pašnekovo, rizikos vertinimas yra pagrįstas tiek individualiu kliento vertinimu, tiek bendrais principais. Pavyzdžiui, didėjant bendram eismo įvykių skaičiui, draudimo įmokos gali didėti, nes didėja tikimybė, kad įvykis gali atsitikti.

„Transporto priemonių draudime svarbiausi individualūs faktoriai yra: (1) kliento avaringumo istorija, (2) jo vairavimo patirtis arba stažas, (3) transporto priemonės rūšis bei galingumas, (4) transporto priemonės registracijos vieta (didmiesčiuose tikimybė pakliūti į eismo įvykį yra didesnė), (5) transporto priemonės naudojimas užsienyje ir kt.“, – dėstė A. Romanovskis.

Be to, jis dar aiškino, kad įmokų dydžius lemia ir kiti tradiciniai faktoriai: draudimo rūšies pelningumas/nuostolingumas, infliacija, darbo užmokesčio augimas.

A. Romanovskis pastebėjo, kad nuo 2004 metų privalomas draudimas pamečiui draudimo rinkai visada buvo nuostolingas.

„Per šį laikotarpį draudikai patyrė 144 mln. eurų nuostolį. 2016 metais nuostolis buvo vienas didžiausių per visą šio draudimo istoriją – 19 mln. eurų“, – komentavo jis.

A. Romanovskis pastebėjo, kad analizuojant draudimo išmokas, tendencija taip pat išlieka neigiama.

„Per dešimt metų išmokų dydis padvigubėjo ir 2016 metais pasiekė visų laikų išmokų rekordą – 99 mln. eurų. Lyginant 2017 metų pirmąjį pusmetį su tuo pačiu 2016-ųjų periodu – situacija atrodo dar prasčiau – išmokos padidėjo 11,5 mln. eurų (24,7 proc.) ir siekė 58 mln. eurų. Panaši situacija yra ir su vidutine išmoka – ji didėjo 10 proc. ir siekė 1078 eurus“, – sakė draudikų atstovas.

Didėjant bendram eismo įvykių skaičiui, draudimo įmokos gali didėti, nes didėja tikimybė, kad įvykis gali atsitikti.

A. Romanovskis savo pastebėjimus baigė tuo, kad draudimas kaip produktas savo esme yra susijęs su visų klientų solidarumu, mokant įmokas.

„Tai ypač aiškiai matosi privalomajame draudime, kurio prievolę vairuotojams nustato valstybė. Praktikoje tai reiškia, kad net ir pareigingas vairuotojas per savo įmokas dengia dalį tiek nedrausmingų vairuotojų, tiek neapsidraudusiųjų asmenų žalų. Šio draudimo atveju, kitą dalį dengia draudikas iš kitų savo veiklų, kurios nėra susijusios su transporto priemonių draudimu.

Visa tai puikiai atspindi šiandien paskelbta Lietuvos banko ataskaita, kurioje matosi kad visa ne gyvybės draudimo rinka uždirbo vos 1 mln. eurų ikimokestinio pelno“, – tvirtino jis.

Bendras rezultatas – teigiamas

Kaip rodo DELFI surinkti duomenys, penki iš septynių privalomuoju automobilių draudimu užsiimančių draudikų 2016 metais skaičiavo pelną.

Nuostolingai dirbto tik „Compensa“ (7,7 mln. eurų nuostolis) ir „Gjensdige“ (14,6 mln. eurų nuostolis).

„Compensa“ produktų ir rizikos vertinimo departamento vadovas Linas Laugalis sakė, kad nuo 2016 metų, augant šalies ekonomikai, stebėjo ir toliau brangstančius transporto priemonių remonto darbus, o didėjantis avaringumas nulėmė didesnį draudimo išmokų skaičių.

„Tačiau konkuruodami privalomojo transporto priemonių civilinės atsakomybės draudimo rinkoje, varžomės dėl kiekvieno kliento“, – pridūrė jis.

Tuo metu „Lietuvos draudimas“ pernai turėjo 8,2 mln. eurų grynojo pelno.

„Atkreiptinas dėmesys, kad mes finansinius rezultatus pateikiame kartu su Estijos filialo rezultatais. Dar norėčiau atkreipti dėmesį, kad privalomasis civilinės atsakomybės draudimas, ne paslaptis, buvo ir tebėra nuostolinga draudimo rūšis, kurią draudikai kompensuoja iš kitų rūšių draudimo įmokų“, – komentavo „Lietuvos draudimo“ atstovė ryšiams su visuomene Ingrida Žaltauskaitė.

„BTA draudimas“ 2016 metais uždirbo 1,9 mln. eurų grynojo pelno, tačiau ši suma pasiskirsto visoms trims Baltijos šalims, kuriose veikia bendrovė, t.y. Lietuvai, Latvijai ir Estijai.

Kaip DELFI informavo „Ergo“ korporatyvinės komunikacijos direktorė Baltijos šalyse Lina Jakučionienė, abiejų jų įmonių (gyvybės ir ne gyvybės draudimo) grynasis pelnas pernai sudarė 2,8 mln. eurų.

Lietuvoje veikiantis draudikas „If“ yra Estijos filialas, o šios įmonės grynasis pelnas Lietuvoje, Latvijoje ir Estijoje 2016 metais sudarė 13,6 mln. eurų.

Apibendrintą visų trijų Baltijos šalių finansinę ataskaitą skelbia ir „Seesam Insurance“. Jos duomenimis, pernai šis draudikas gavo 3,1 mln. eurų grynojo pelno.

„Situacija skirtingose šalyse yra skirtinga, bet 2016 metais „Seesam Insurance“ Lietuvos filialas dirbo nuostolingai (patyrė 0,1 mln. eurų nuostolį) ir šį nuostolį daugiausiai generavo transporto draudimo rūšys“, – sakė įmonės rinkodaros ir komunikacijos vadovas Eugenijus Mažiulis.

Nepatenkinti vairuotojai

Lietuvos automobilininkų sąjungos atstovas Šarūnas Jankauskas pabrangusį draudimą komentavo taip: „Augantys įkainiai niekada nėra pozityvi žinia. Stengiamės, kad to nebūtų. Aišku, gal draudimas mato dideles rizikas, avaringumo skaičiai Lietuvoje nėra labai gražūs“.

Jis pasakojo, kad šiuo metu draudimo įmonėms ruošia pasiūlymą, kaip būtų galima sumažinti avaringumą, o kartu ir draudimo kaštus.

„Jei jaunuolis iš Vilniaus nusiperka BMW, neturi dviejų metų stažo ir dar būna padaręs autoįvykį, tai jam beveik 1 tūkst. eurų kainuoja draudimas metams. Šiuo metu aptarinėjame tokią programą, kai vairuotojas užsirašo į kursus, į jo automobilį įmontuojama vadinamoji „juodoji dėžė“ ir jis važinėja maždaug 80 val.

Tada visi duomenys grįžta pas ekspertus, kurie juos išanalizuoja ir pataria, kuriuos vairavimo įpročius reikėtų koreguoti. Tuomet vairuotojas apmokomas, kol tampa pavyzdingu vairuotoju. Jis gauna sertifikatą ir kai kreipiasi į draudimą, gauna minimalią įmoką už draudimą“, – pasakojo sąjungos atstovas.

Š. Jankauskas neabejojo, kad draudikai padalina kaštus tiems, kurie į eismo įvykius nepatenka.

„Gal čia yra šiek tiek piktnaudžiavimo, bet jei jaunam vairuotojui reikėtų visus kaštus sukrauti, tai jis išvis į gatvę neturės galimybės išvažiuoti“, – sakė jis.

Panaši situacija yra ir su vidutine išmoka – ji didėjo 10 proc. ir siekė 1078 eurus.

Savo ruožtu A. Romanovskis pridėjo, kad išmokų didėjimą šiemet lėmė ne tik avaringumas, bet ir sparčiai didėjantis naujų mašinų autoparkas bei stipriai augančios automobilių remonto paslaugų kainos.

„Eismo įvykių tendencija nesikeičia – jų skaičius nuolat auga kartu su žalomis. Jeigu 2016 metais buvo užregistruota tik 4 proc. daugiau automobilių, tai eismo įvykių skaičius padidėjo 14 proc. Statistika rodo, kad 2016 metais fiksuotas rekordinis eismo įvykių skaičius – beveik 100 tūkst.“ – sakė jis.

Daugiau naujienų skaitykite čia.